税務アフィリエイターの九頭(くず)です。

グループ法人税制で

・100%グループ内の法人間の寄附金の損金不算入

・100%グループ内の法人間の受贈益の益金不算入

というものがあると思います。

簡単に言うと、100%株を持たれている(持っている)会社との間の寄附金や受贈益は法人税法上は無かったことにするよ。

という規定です。

しかし、この規定には「法人による完全支配関係に限られる」という用件があることを忘れてはいけません。

つまり、個人による完全支配関係の場合にはこれらの規定は適用されないということになるのですが、では、こういった場合にはどうなるのか?

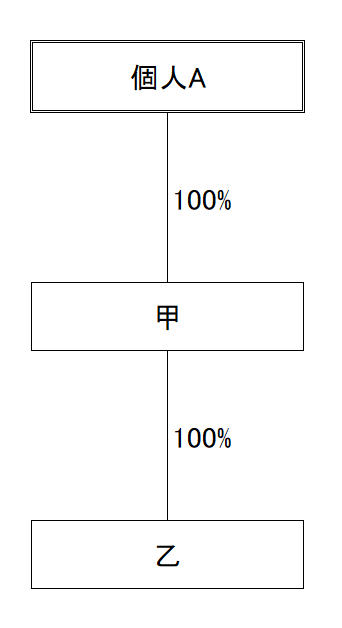

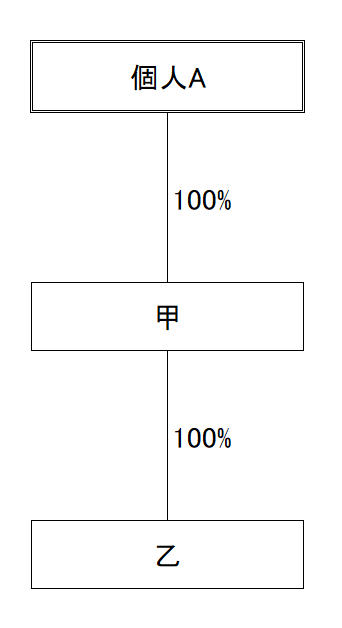

甲と乙の間で寄付(贈与)があった場合

・甲と乙は法人なので、この2社は法人による完全支配関係

・しかし、「個人A」と「甲」という個人による完全支配関係もあるのも事実です。

さて、この場合に甲と乙の寄付(贈与)は損金(益金)不算入は適用されるのか?

という話です。

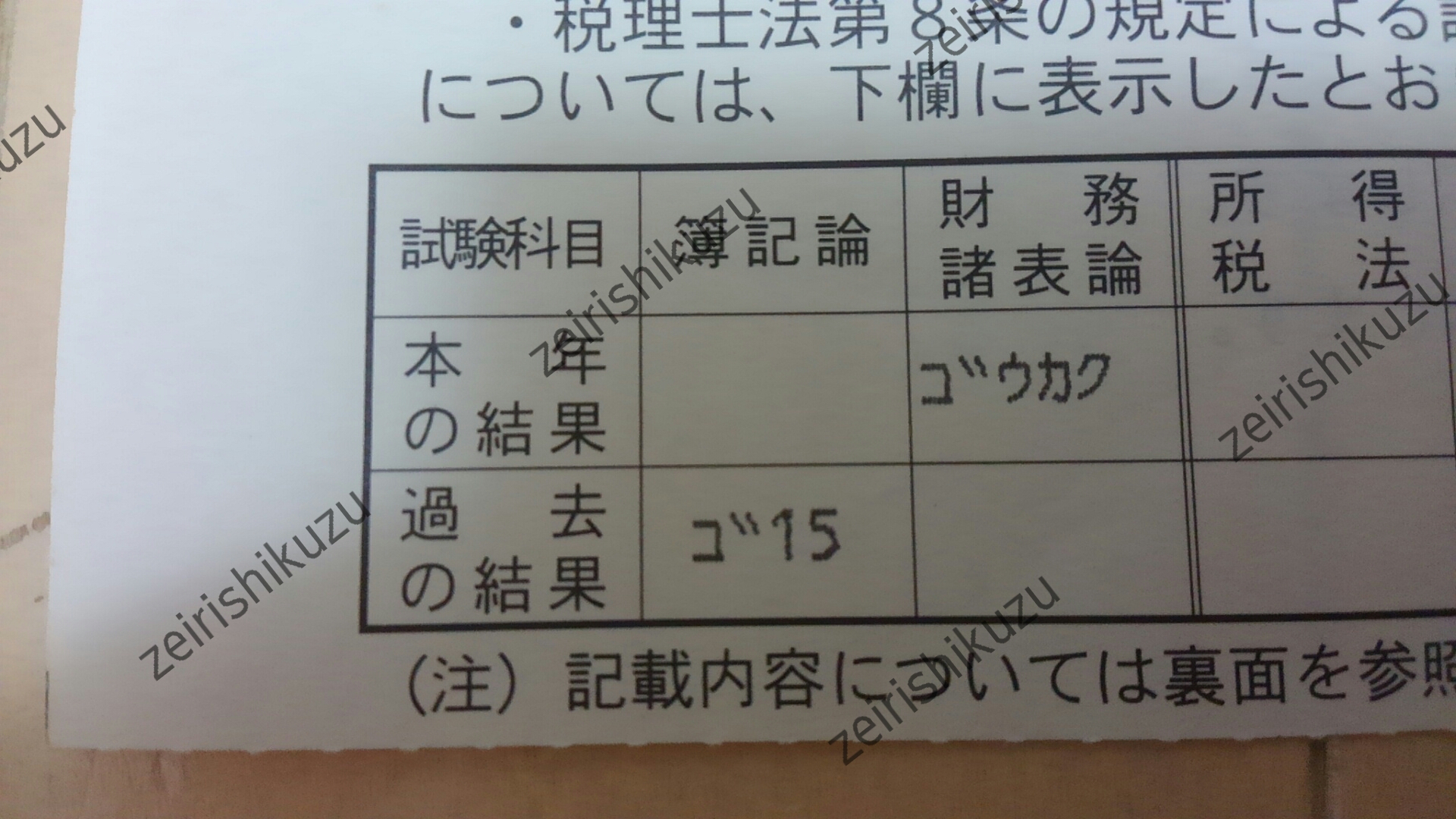

実際に61回の法人税法の税理士試験でもありましたね。

九頭はこれを間違えて「A」で落ちたわけですが(笑)

この場合には

①甲と乙はお互い法人なのだから「法人による完全支配関係」で損金不算入・益金不算入の適用あり!

②甲の上に個人であるAがいるから「個人による完全支配関係」で損金不算入・益金不算入適用無し!

の2つの考えが浮かぶと思います。

九頭

九頭 どちらが答えだと思いますか?

こちらは本試験では①の

甲と乙はお互い法人なのだから「法人による完全支配関係」で損金不算入・益金不算入の適用あり

が正解となりました。

これだけでもグループ法人税制が苦手な方にはある程度有益な情報になるかもしれませんが

九頭

九頭 今回の記事はこれで終わりません

これから何をするか?

というと、何故①が正解になるのか?

を九頭なりに考えてみたいと思います。

九頭

九頭 九頭の個人的な見解でこれが必ず正解とは言い切れないので参考程度にお聞きいただければと思います

なぜ、個人による完全支配関係の場合は適用されないのか?

これは講座の中でも学習されると思いますが、なぜ法人による完全支配関係に限る(個人による完全支配関係は除く)のか?が重要だと考えます。

個人による完全支配関係の場合に損金・益金不算入が適用されない理由は以下の通りです。

仮に個人による完全支配関係のある法人間で行われた寄附について本制度が適用されると、例えば、親の所有する会社から子の所有する会社へ、資産移転を無税で行うことが可能となり、相続税対策の一手段となるおそれがある。

引用:https://www.ycg-advisory.jp/knowledge/post/corporate-group_tax/donation/

というのが理由です。

一言で言ってしまうと相続税の課税逃れ対策です。

例題

例を挙げて説明してみましょう。

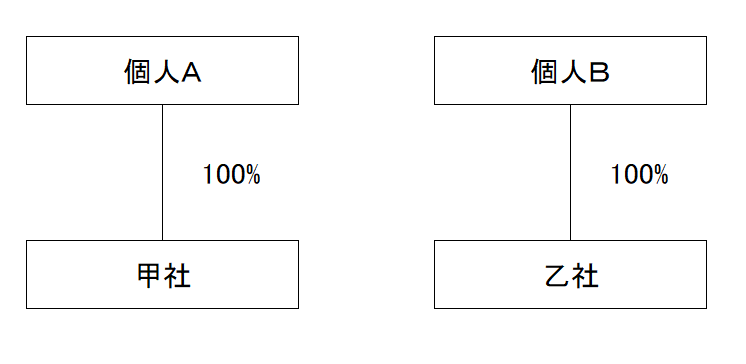

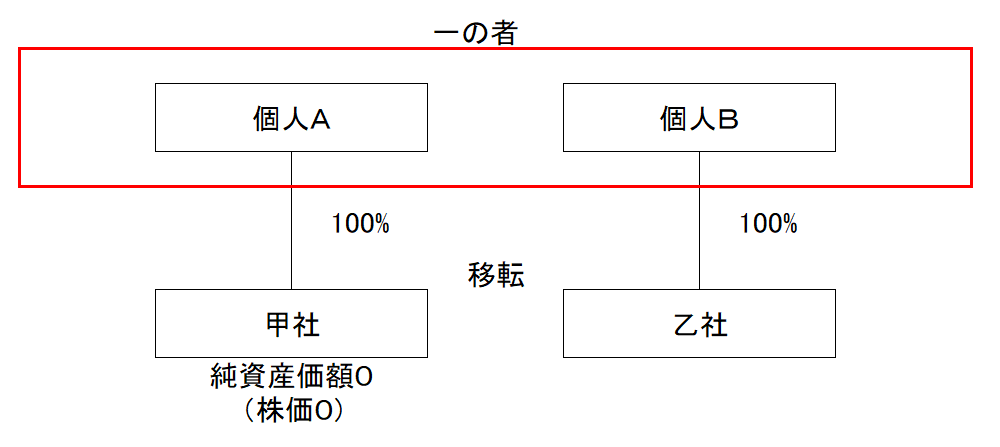

親子である

・個人A(親)

・個人B(子)

がいるとします。

Aは甲社の株式を100%、Bは乙社の株式を100%保有しています。

個人による完全支配関係の説明

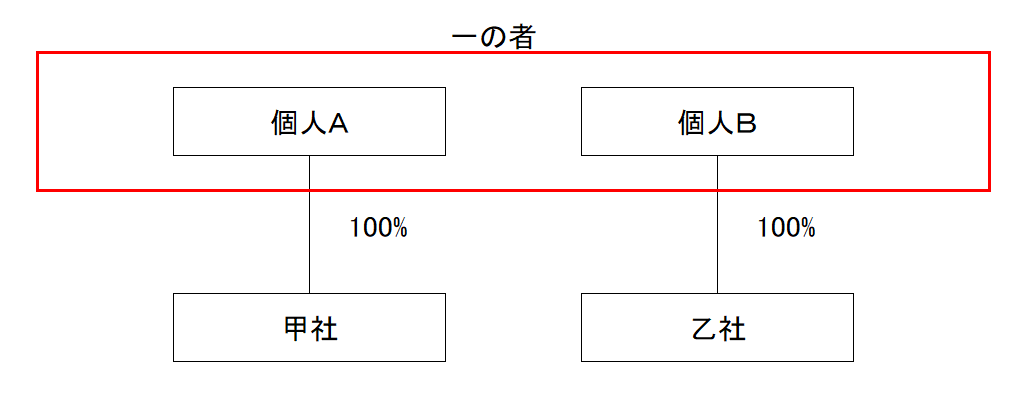

そして、完全支配関係の定義を見ると

「一の者が法人の発行済株式等の全部を直接・間接に保有する関係」などをいうことが分かるのですが、この「一の者」とは、その者が個人である場合には、その者及びこれと特殊の関係のある個人(親族等)とされています。

つまり、個人AとBは親子(親族)ですので

A(その者)と(及び)B(特殊の関係のある個人)を合わせて一の者と見ることになります。

つまり甲社と乙社は図のように「一の者が発行済み株式等の全部を直接保有する関係」

となり、完全支配関係があることになります。

それも、個人による完全支配関係となります

このように一人の個人が甲と乙の株式を持っているものとして見る、という考え方です

どのように課税逃れされるのか?

個人による完全支配関係が寄附金・受贈益の損金・益金不算入になる理由は相続税の課税逃れ対策というお話は先ほどしましたが、どのように課税逃れになるのか?

を紹介します。

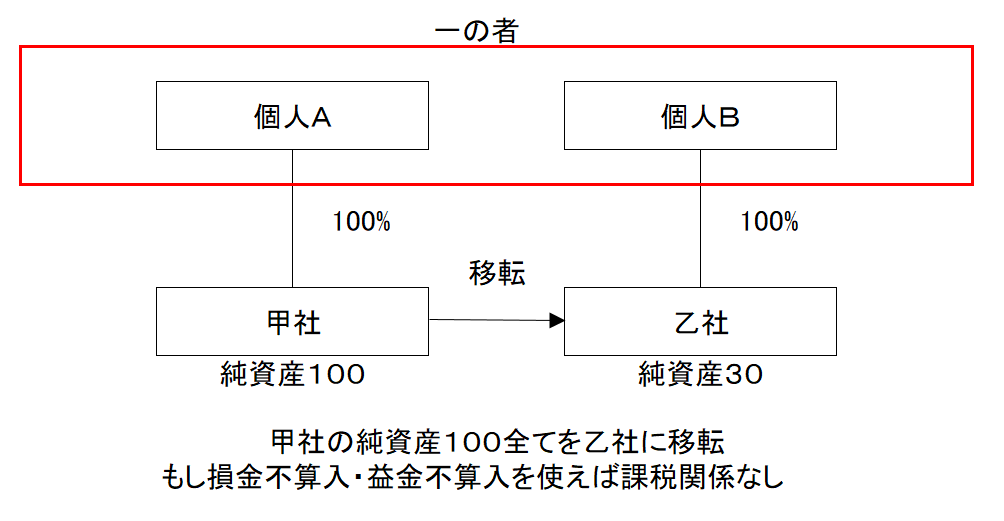

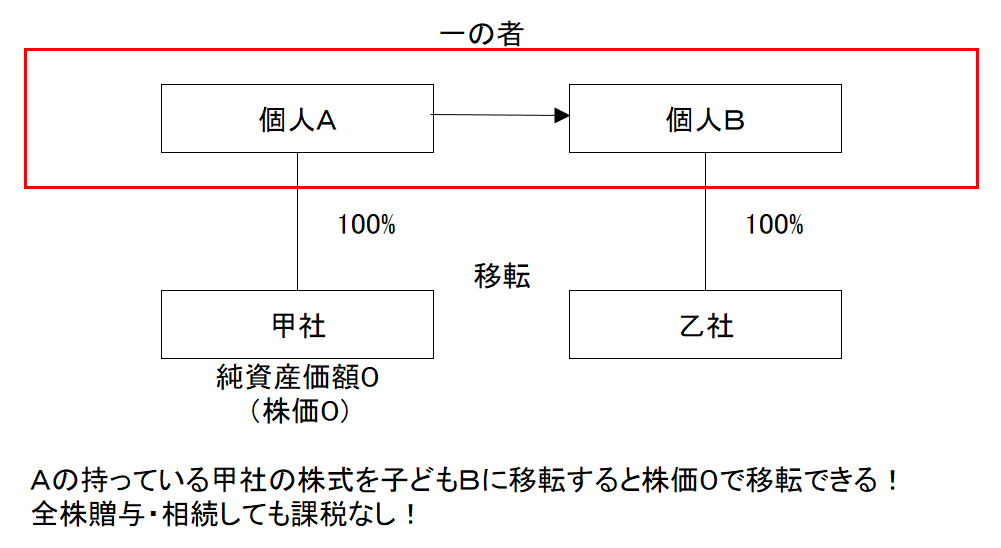

1、まず甲社の純資産を全て乙社に寄附する

この状態で寄附金(受贈益)の損金不算入(益金不算入)が使えたとしたら

・甲社は寄附金全額損金不算入

・乙社は受贈益益金不算入

で、課税関係なしで資産の移転が出来てしまいます。

2、純資産全部を移転したら甲社の純資産は0になる

純資産は0になるので、甲社の株価を評価すると0になります。

流石に全部というのは極端ですが、あくまでも説明なのでそこはスルーしてください。

3、その状態で親である個人Aが子どもである個人Bに甲社の株式を贈与する

株価0円なので何株贈与や相続しても評価額が0

そのため、個人による完全支配関係がある状態で寄附金や受贈益の損金・益金不算入を認めてしまうと個人A(親)から個人B(子)への株式の移転の際の課税逃れの手口として使われてしまいます。

なので、法人による完全支配関係に限る(個人による完全支配関係は除く)のです。

今回の場合はどの様に考えるべきか?

法人による完全支配関係に限る理由が個人の相続・贈与の課税逃れのためだということは分かりました。

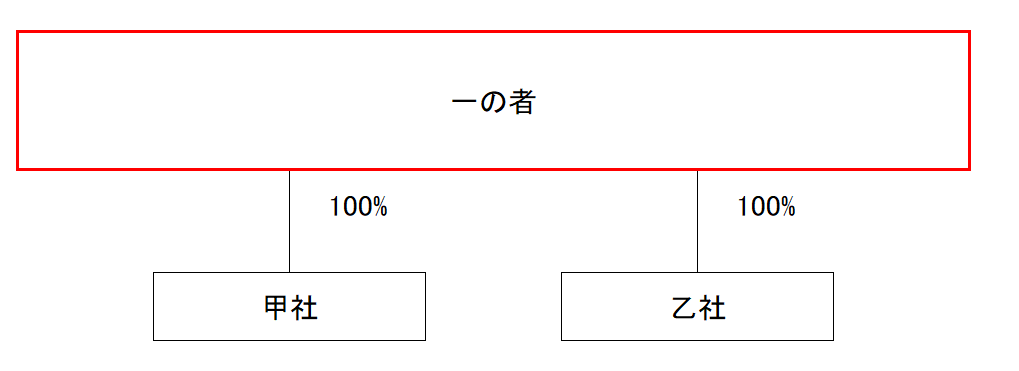

では、今回のケース

こちらをどのように考えれば良いのか?

それは

・相続・贈与の際の課税逃れに使われる可能性があれば個人による完全支配関係

・相続・贈与の際の課税逃れに使われることが無ければ法人による完全支配関係

と捉えれば良いのでは?

と、考えました。

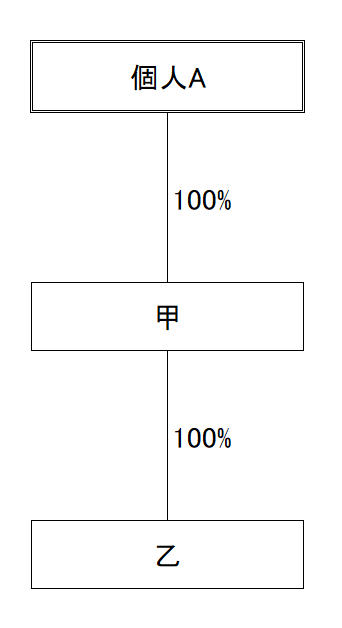

個人Aは甲の株式を100%持っています。

なので、甲の株式がグループ法人税制による寄附金の損金不算入を使って株価0円で個人Aの親族に相続・贈与出来るか?出来ないか?

がポイントになると思われます。

結論を言うとこの支配関係では甲の株式を株価0円では相続・贈与出来ないと思いました。

根拠としては

甲の純資産を乙に全部譲渡できない

からです。

甲は乙の100%親法人です。

つまり、乙の株式を所有しています。

乙の株式を手放してしまうと完全支配関係でなくなってしまうので、純資産を移転するとなると乙の株式以外の資産と負債を移転させることになります。

そして、乙に甲の純資産を移転させたら当然ながら乙の純資産が増大します。

乙の純資産が増大したら甲の持っている乙の株式の株価も上がるので、結果的に甲の純資産も上がります。

なので結果的に、乙に純資産100を移転させたら、甲の所有する乙社株式の純資産価額も100上がり、甲の株価は0にならないので、甲の株価を0円で誰かに相続・贈与出来ない。

結果的にこの関係は法人による完全支配関係と見るのが妥当、と考えました。

これが正解かは正直言うと分かりませんが、こう考えたことで九頭自身は頭にスッと入りました。

このように自分自身が納得する形で理解すると中々忘れなくなりますし、その部分が理論や計算で出て来た時にきっちり得点できるようになるので、試してみてください。

ちなみに九頭がこの考えをしたのは2011年。

9年前のことです。

9年前の考えが今でもすんなりと出てくるので、この記事を書きながら、きっちり理解することが大事だなと自分に教えられた気分になりました。